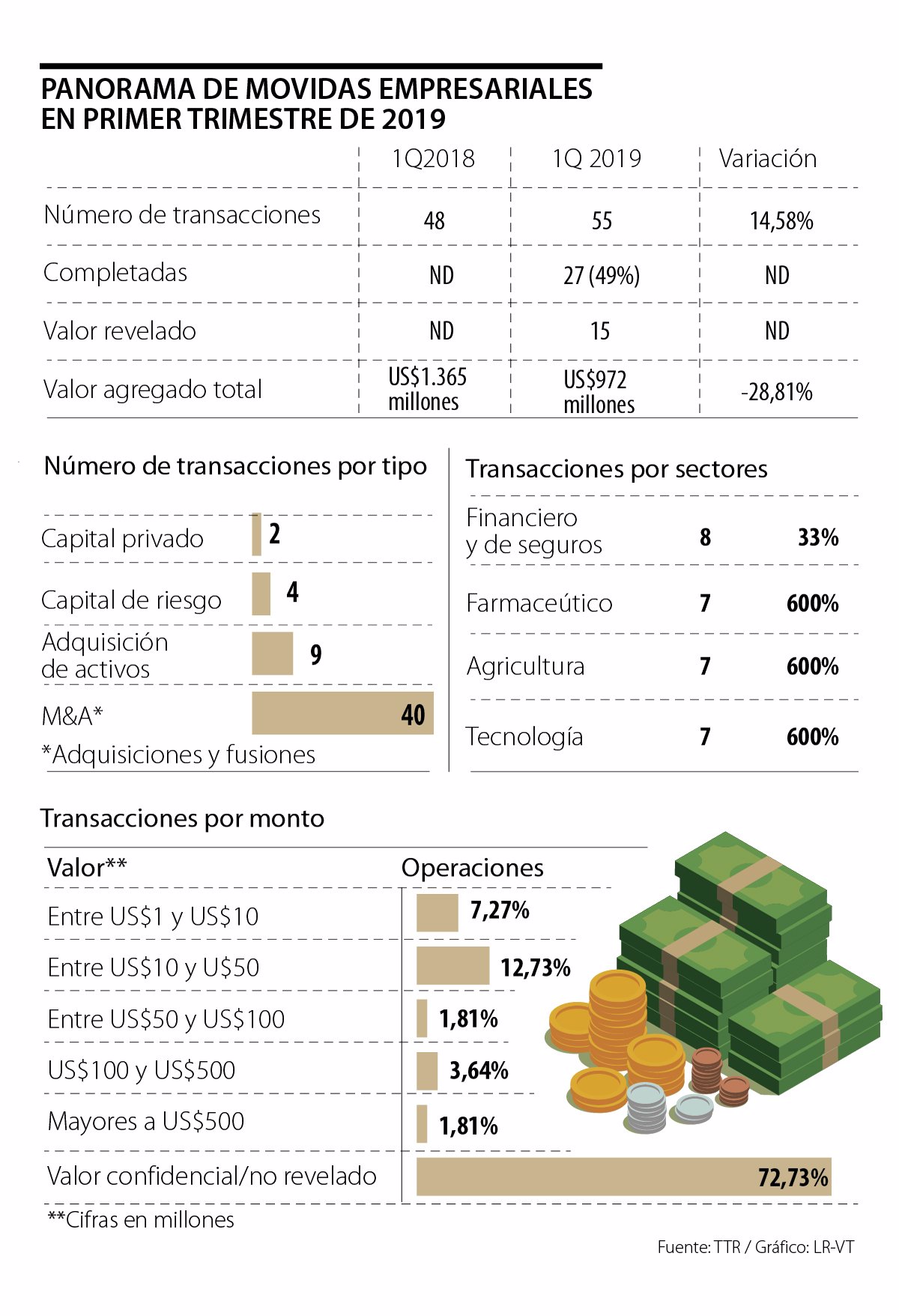

Las transacciones aumentaron 14,58% comparado con primer trimestre de 2018.

Las transacciones aumentaron 14,58% comparado con primer trimestre de 2018.

Los primeros tres meses del año se caracterizaron por tener varias movidas empresariales exitosas. Entre estas, y quizás las que mayor recordación generan son las que se dieron en el sector energético como, por ejemplo, la compra de unos activos de generación de Celsia por parte de Epsa.

Esta última movida, valorada en US$222,6 millones, fue catalogada por Transactional Track Record (TTR) como la transacción destacada del primer trimestre del año.

Dicha operación tan solo es un abrebocas para las transacciones que se registraron en los primeros tres meses del año. Según TTR, en ese periodo se registraron 55 operaciones en el país, cifra que significó un incremento de 14,58% comparado con el mismo periodo de 2018.

Otra de las movidas de las que dio de qué hablar durante los primeros días de marzo fue la adquisición de activos de Enertolima por Celsia, a través de si filial Epsa. Con esta transacción, que según TTR está valorada en US$532,01 millones, la empresa del Grupo Argos alcanzará un millón de clientes en comercialización.

Para Omar Suárez, gerente de estrategia en renta variable de Casa de Bolsa, con esta movida Celsia diversifica su portafolio y fortalece otros segmentos como la distribución y comercialización de energía.

Otro de los movimientos registrados en los primeros días de enero fue el acuerdo que firmó Tecnoglass con Vidrio Andino, subsidiaria de la empresa francesa Saint-Gobain en Colombia, para la compra de 25% de la participación de sus operaciones. Esta movida, con la que las firmas esperan ampliar la capacidad en producción de vidrio en 750 toneladas diarias, está valorada en US$45 millones, según TTR.

Entre las firmas de abogados que estuvieron presentes en este tipo de movimientos financieros, Transactional Track Record destacó la participación de Philippi Prietocarrizosa Ferrero DU & Uría (PPU), DLA Piper Martínez Beltrán, Dentons Cardenas & Cardenas, Posse Herrera Ruiz y Brigard Urrutia. Entre los movimientos que apoyó el último bufete en mención está el acuerdo de Nutresa y Alpina por las acciones de Atlantic Food Service.

A comienzos de marzo se conoció que Grupo Nutresa llegó a un acuerdo para adquirir 51% de Atlantic Food Service, compañía con experiencia en la industria de alimentos y bebidas, mientras que la productora láctea Alpina celebró un arreglo por 19% de las acciones suscritas y en circulación de la abastecedora.

Según información de la Superintendencia Financiera , la transacción por parte de Nutresa tiene un valor estimado de $42.000 millones y la de Alpina se estima que sea por $15.600 millones. Es de resaltar que estos montos podrían ajustarse.

Es de resaltar que en el informe de TTR también se destaca que del total de las 55 operaciones registradas, 15 alcanzaron un importe de US$972 millones con descenso de 28,81% con lo alcanzado en el primer trimestre de 2018.

Ahora bien, si las transacciones se revisan por sector, el que mayor número de operaciones contabilizó fue el financiero y de seguros con ocho, cifra que aumentó 33% comparado con el mismo trimestre de 2018.

Referente al mercado cross border, “las empresas colombianas han apostado principalmente por invertir en Perú con cinco transacciones, seguidos de España y México, con una operación en cada uno. Por importe, destaca España con US$104 millones”, resaltó TTR.

Así se movió el mercado en la región

De acuerdo con TTR, en América Latina se registraron 446 operaciones durante el primer trimestre del año. La firma destacó que Chile, Colombia y México tuvieron aumento del capital movilizado en dicho periodo. Además, aseguró que de 41 operaciones de venture capital registradas hasta la fecha, el importe asciende a US$218 millones. Referente a la transacción destacada, TTR se refiere a la realizada por Alicorp, el cual adquirió de Tecnología Aplicada (Tasa), esta operación está valorada en US$490 millones.

Fuente: https://www.larepublica.co